Groupe BNP Paribas : résultats au 30 septembre 2017

Au troisième trimestre, BNP Paribas a développé son activité commerciale dans une conjoncture économique européenne plus porteuse mais dans un contexte peu favorable pour les activités de marché.

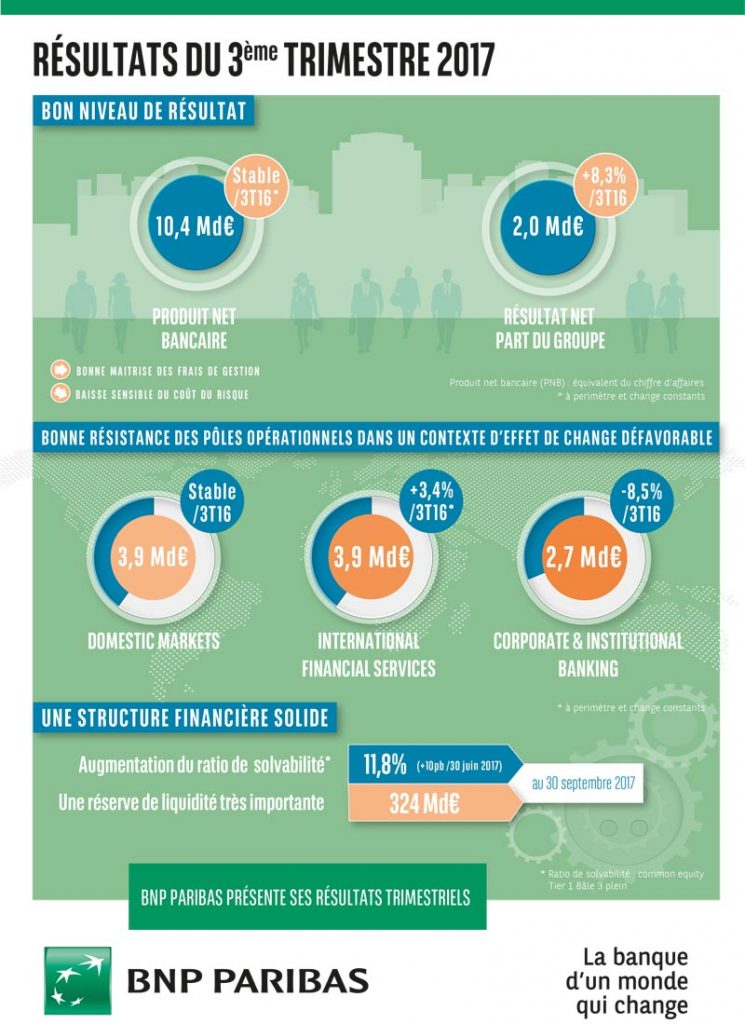

Le produit net bancaire, à 10 394 millions d’euros, baisse de 1,8% par rapport au troisième trimestre 2016 du fait d’un effet de change défavorable : il est à peu près stable à périmètre et change constants (-0,1%). Il intègre l’impact exceptionnel de la réévaluation de dette propre (« OCA ») et du risque de crédit propre inclus dans les dérivés (« DVA ») pour +21 millions d’euros contre -202 millions d’euros au troisième trimestre 2016.

Dans les pôles opérationnels, le produit net bancaire résiste bien mais baisse de 2,5% (-0,7% à périmètre et change constants) : il baisse légèrement de -0,1% dans Domestic Markets1 du fait de l’environnement de taux bas, malgré le bon développement de l’activité ; il est en hausse sensible de 3,4%2 dans International Financial Services et il diminue de 8,5% dans CIB du fait d’un contexte de marché des capitaux peu favorable.

Les frais de gestion du Groupe, à 7 133 millions d’euros, sont en baisse de 1,2% par rapport au troisième trimestre 2016 (+0,4% à périmètre et change constants). Ils incluent l’impact exceptionnel des coûts de restructuration des acquisitions3 pour 17 millions d’euros (37 millions d’euros au troisième trimestre 2016) et des coûts de transformation des métiers pour 205 millions d’euros (216 millions au troisième trimestre 2016).

Les frais de gestion des pôles opérationnels baissent de 1,2% par rapport au troisième trimestre 2016 grâce aux effets des mesures d’économies de coûts. Ils baissent ainsi de 6,2% chez CIB où le plan de transformation a été lancé dès 2016. Ils augmentent de 1,2% pour Domestic Markets1, en lien avec le développement des métiers spécialisés (baisse de 0,1% en moyenne pour BDDF, BNL bc et BDDB), et de 4,3%4 pour International Financial Services du fait de la hausse de l’activité. Le résultat brut d’exploitation du Groupe baisse ainsi de 3,3% (-1,1% à périmètre et change constants), à 3 261 millions d’euros. Il est en baisse de 4,6% pour les pôles opérationnels (-2,7% à périmètre et change constants).

Le coût du risque s’établit à un niveau bas ce trimestre, à 668 millions d’euros (764 millions d’euros au troisième trimestre 2016) soit 36 points de base des encours de crédit à la clientèle. Cette baisse de 12,6% tient notamment à la bonne maîtrise du risque à l’origination, à l’environnement de taux bas et à la poursuite de l’amélioration en Italie à la suite du repositionnement sur les meilleures clientèles d’entreprises.

Le résultat d’exploitation du Groupe, à 2 593 millions d’euros (2 608 millions d’euros au troisième trimestre 2016), diminue ainsi légèrement de 0,6% à périmètre et change historiques (-1,7% pour les pôles opérationnels) mais est en hausse de 1,5% à périmètre et change constants (+0,2% pour les pôles opérationnels). Les éléments hors exploitation s’élèvent à 380 millions d’euros (172 millions d’euros au troisième trimestre 2016). Ils intègrent ce trimestre l’impact exceptionnel de la plus-value de cession de 326 millions d’euros réalisée dans le cadre de l’introduction en bourse de SBI Life1. Par ailleurs, le ralentissement de la croissance en Turquie a conduit à déprécier la totalité de la survaleur de TEB pour 172 millions d’euros.

Le résultat avant impôt, à 2 973 millions d’euros (2 780 millions d’euros au troisième trimestre 2016), est ainsi en hausse de 6,9% (-3,1% à périmètre et change constants). Il est en hausse de 10,3% pour les pôles opérationnels (+0,7% à périmètre et change constants). Le résultat net part du Groupe s’élève à 2 043 millions d’euros, en hausse de 8,3% par rapport au troisième trimestre 2016. Hors effet des éléments exceptionnels 2, il s’établit à 2 045 millions d’euros (-6,7%).

Au 30 septembre 2017, le ratio « common equity Tier 1 » de Bâle 3 plein3 s’élève à 11,8% (11,7% au 30 juin 2017). Le ratio de levier de Bâle 3 plein4 s’établit à 4,1%. Le ratio de liquidité (« Liquidity Coverage Ratio ») s’établit pour sa part à 111% au 30 septembre 2017. Enfin, la réserve de liquidité du Groupe, instantanément mobilisable, est de 324 milliards d’euros, soit plus d’un an de marge de manoeuvre par rapport aux ressources de marché.

L’actif net comptable par action s’élève à 74,3 euros, soit un taux de croissance moyen annualisé de 5,7% depuis le 31 décembre 2008, illustrant la création de valeur continue au travers du cycle. Le Groupe met en oeuvre activement le plan de transformation 2020, programme ambitieux de nouvelles expériences pour les clients, de transformation digitale et d’efficacité opérationnelle. Il poursuit par ailleurs le renforcement de son système de contrôle interne et de conformité. Enfin, il mène une politique ambitieuse d’engagement dans la société visant notamment à financer l’économie de manière éthique, favoriser le développement de ses collaborateurs et agir contre le changement climatique : le Groupe vient ainsi d’annoncer l’arrêt du financement des entreprises et infrastructures dont l’activité principale est le gaz ou le pétrole de schiste, le pétrole issu des sables bitumineux ou l’exploration / production de gaz et de pétrole en Arctique.

Pour les neuf premiers mois de 2017, le produit net bancaire s’élève à 32 629 millions d’euros, en baisse de 0,4% par rapport aux neuf premiers mois de 2016 (+0,3% à périmètre et change constants). Il intègre l’impact exceptionnel de la réévaluation de dette propre (« OCA ») et du risque de crédit propre inclus dans les dérivés (« DVA ») pour -186 millions d’euros (contre -41 millions d’euros sur les neuf premiers mois de 2016) ainsi que des plus-values de cession de titres Shinhan et Euronext pour un montant total de +233 millions d’euros. Il intégrait sur les neuf premiers mois de 2016 une plus-value de cession des titres Visa Europe pour +597 millions d’euros.

Le produit net bancaire progresse de 2,3% dans les pôles opérationnels (+3,1% à périmètre et change constants). Il baisse légèrement de 0,2% dans Domestic Markets5 du fait de l’environnement de taux bas, partiellement compensé par le bon développement de l’activité, augmente de 4,5%6 dans International Financial Services et est en progression de 5,0% dans CIB.

Les frais de gestion, à 22 323 millions d’euros, sont en hausse de 1,8% par rapport aux neuf premiers mois de 2016 (+2,5% à périmètre et change constants). Ils incluent l’impact exceptionnel des coûts de restructuration des acquisitions1 pour 53 millions d’euros (111 millions d’euros sur les neuf premiers mois de 2016) et des coûts de transformation des métiers pour 448 millions d’euros (297 millions d’euros sur les neuf premiers mois de 2016) dont le montant est encore limité sur les neuf premiers mois de l’année du fait du lancement progressif des programmes du plan de transformation 2020.

Les frais de gestion des pôles opérationnels augmentent de 1,2% par rapport aux neuf premiers mois de 2016 (+2,1% à périmètre et change constants) : +1,7% pour Domestic Markets2, +3,8% pour International Financial Services3 et -0,1% pour CIB. Le résultat brut d’exploitation du Groupe baisse ainsi de 4,8%, à 10 306 millions d’euros (-4,2% à périmètre et change constants). Il est en hausse de 4,4% pour les pôles opérationnels (+5,1% à périmètre et change constants).

Le coût du risque s’établit à un niveau bas, à 1 922 millions d’euros (2 312 millions d’euros pour les neuf premiers mois de 2016) soit 35 points de base des encours de crédit à la clientèle. Cette baisse de 16,9% tient notamment à la bonne maîtrise du risque à l’origination, à l’environnement de taux bas et à la poursuite de l’amélioration en Italie à la suite notamment du repositionnement sur les meilleures clientèles d’entreprises.

Le résultat d’exploitation du Groupe, à 8 384 millions d’euros (8 509 millions d’euros sur les neuf premiers mois de 2016), baisse de 1,5% (-0,8% à périmètre et change constants). Il est en forte hausse de 12,1% pour les pôles opérationnels (+13,0% à périmètre et change constants).

Les éléments hors exploitation s’élèvent à 804 millions d’euros (434 millions d’euros sur les neuf premiers mois de 2016 qui intégraient des dépréciations de titres). Ils intègrent l’impact exceptionnel de la plus-value de cession de 326 millions d’euros réalisée dans le cadre de l’introduction en bourse de SBI Life4 et la dépréciation de la totalité de la survaleur de TEB pour 172 millions d’euros.

Le résultat avant impôt, à 9 188 millions d’euros contre 8 943 millions d’euros pour les neuf premiers mois de 2016, augmente ainsi de 2,7% (-0,2% à périmètre et change constants). Il est en forte hausse de 17,0% pour les pôles opérationnels (+13,6% à périmètre et change constants).

Le résultat net part du Groupe s’élève à 6 333 millions d’euros, en hausse de 1,2% par rapport aux neuf premiers mois de 2016. Hors effet des éléments exceptionnels5, il s’établit à 6 430 millions d’euros, en hausse sensible de 7,4%, traduisant la bonne performance opérationnelle du Groupe depuis le début de l’année. La rentabilité annualisée des fonds propres est égale à 9,8%. La rentabilité annualisée des fonds propres tangibles est de 11,6%.