Turquie : le scénario d’une récession sur plusieurs trimestres reste plausible

Alors que se profilent les élections municipales (31 mars), test important pour le gouvernement, celui-ci a relancé les grandes manœuvres pour soutenir l’économie et faire valoir ses intérêts en Syrie, au prix d’un regain de tensions diplomatiques avec les Etats-Unis. Les tensions financières se sont apaisées depuis la crise de change d’août dernier, mais la situation conjoncturelle reste dégradée. Le scénario d’une récession sur plusieurs trimestres se précise avec comme principale inquiétude la situation financière des entreprises non financières. La réduction rapide du déficit courant et la décélération de l’inflation sur les tous derniers mois attestent de l’ampleur de l’ajustement macroéconomique en cours.

1-Prévisions

| 2017 | 2018e | 2019e | 2020e | |

| PIB réel, variation annuelle (%) | 7,4 | 2,9 | 2,0 | 3,3 |

| Inflation moyenne (IPC, %) | 11,1 | 16,3 | 17,1 | 11,4 |

| Solde budgétaire / PIB (%) | -1,5 | -2,0 | -2,2 | -2,2 |

| Dette publique / PIB (%) | 28,3 | 31,1 | 30,0 | 29,2 |

| Solde courant / PIB (%) | -5,6 | -3,6 | -3,3 | -3,7 |

| Dette extérieure / PIB (%) | 53,3 | 57,4 | 55,6 | 56,6 |

| Réserves de change, mds USD | 82,6 | 72,0 | 72,0 | 75,0 |

| Réserves de change, en mois d’imports | 4,0 | 3,5 | 3,4 | 3,2 |

| Taux de change USDTRY (fin d’année) | 3,8 | 5,3 | 5,8 | 6,5 |

Une relation tumultueuse avec les Etats-Unis…

Les relations chaotiques entre Ankara et Washington auront rythmé l’année 2018 : procès aux Etats-Unis pour contournement de l’embargo sur l’Iran par la banque publique turque Halkbank, refus des Etats-Unis d’extrader Fethullah Gülen et crise diplomatique autour du pasteur Brunson (finalement libéré le 12 octobre) à l’origine des sanctions américaines en août. Alliés historiques au sein de l’OTAN, les deux pays ont un intérêt géopolitique mutuel à coopérer dans le conflit syrien. Mais leurs divergences persistent, notamment sur la question kurde, mais aussi sur l’Iran (fournisseur de pétrole de la Turquie) et l’Arabie Saoudite (partenaire historique des Etats-Unis). L’annonce midécembre du retrait des Etats-Unis de la Syrie a été perçue par la Turquie comme une aubaine pour annoncer une intervention militaire dans le cadre de sa stratégie de sécurisation de sa frontière sud par l’établissement d’une zone tampon et de sanctuarisation d’un territoire pour accueillir les millions de réfugiés syriens. Mais la réaffirmation de l’objectif ultime d’annihiler les forces kurdes de Syrie a de nouveau tendu les relations avec les Etats-Unis, Donald Trump menaçant de « dévaster l’économie Turque », avant de nouvelles négociations en cours sur un accord.

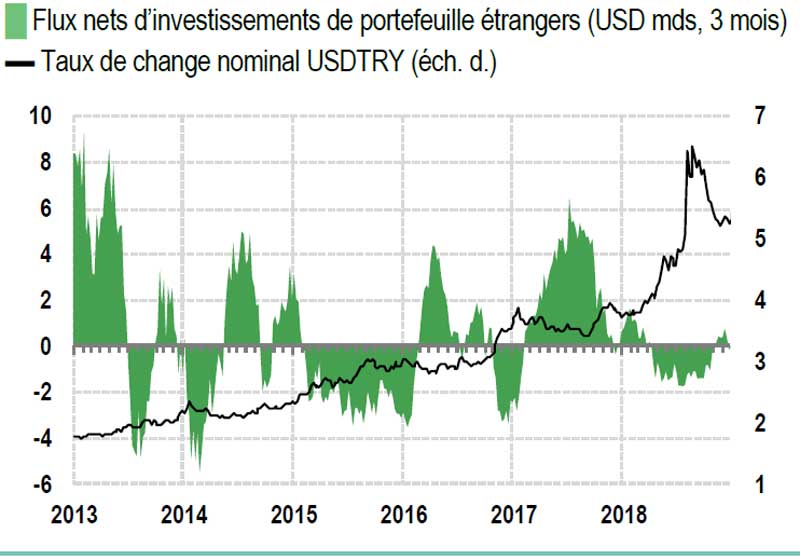

2- Investissements de portefeuille et taux de change

…qui fragilise la difficile stabilisation financière

L’aggravation des déséquilibres macroéconomiques alimentée par des politiques économiques pro-cycliques jusqu’à l’automne et la vulnérabilité financière extérieure de la Turquie, ont renforcé l’exposition du pays aux facteurs géopolitiques. En retour, depuis la crise de change d’août dernier, l’économie turque a subi un retournement conjoncturel et l’inflation a fortement accéléré (cf. infra). Les élections municipales fin mars auront valeur de test pour un gouvernement dont la cote de popularité s’est érodée depuis les élections législatives et présidentielles en juin dernier. Le parlement a accordé le 15 janvier dernier au président Erdogan les pleins pouvoirs pour prendre toutes les mesures nécessaires en cas de menace sur la stabilité financière du pays. Les tensions financières se sont apaisées depuis mi-septembre, dans le sillage de la hausse massive des taux d’intérêt par la banque centrale (CBRT) et de la libération du pasteur Brunson. Après une chute vertigineuse de 42% par rapport au panier eurodollar entre janvier et août, dont la moitié sur le seul mois d’août, la livre turque (TRY) a rebondi en septembre-octobre pour clôturer l’année 2018 sur une dépréciation de 27% sur un an et en moyenne annuelle. Les primes de CDS à 5 ans sur les obligations souveraines en devises ont chuté de 580 points de base (pb) début septembre à 350 pb mi-janvier. Après une envolée de 1400 pb entre janvier et août à 27,3%, les taux obligataires à 2 ans ont baissé fortement depuis septembre à 18% mi-janvier. La courbe des taux s’est donc retournée, le taux interbancaire à trois mois demeurant proche du taux directeur (repo à une semaine) à 24% depuis septembre.

Les sorties nettes d’investissements de portefeuille de la part des non-résidents en monnaie locale ont finalement été limitées sur l’ensemble de l’année 2018 à USD 1,9 md (-USD 1 md sur le marché obligataire et –USD 0,9 md sur le marché actions). Les flux nets sont redevenus positifs entre mi-septembre et fin novembre (+USD 0,7 md). Mais les investisseurs étrangers se sont de nouveau désengagés du marché obligataire depuis décembre (- USD 0,8 md) et ne détiennent plus que 15% de la dette publique domestique (plus de 20% jusqu’en 2014). Les récents mouvements de portefeuille tiennent en partie à la stratégie du Trésor turc de limiter l’appel aux marchés et de privilégier l’endettement en devises. Le fort renchérissement des conditions de financement sur le marché local l’a en effet conduit à davantage solliciter les marchés des obligations internationales, en émettant au taux de 7,7% lors de la dernière soumission d’Eurobonds en janvier. Sur les onze premiers mois de 2018, la dette externe du gouvernement central s’est accrue de TRY 5,7 mds (environ USD 1 md), alors que le programme annuel prévoyait un désendettement de TRY 1,6 md. Dans le même temps, le moindre recours au marché domestique s’est traduit par une hausse de la dette domestique de TRY 40,6 mds à novembre contre TRY 62,7 mds programmés initialement sur l’année. Depuis septembre, les banques turques ont réussi à renouveler environ 90% de leurs financements externes sous forme de prêts syndiqués, dont le marché secondaire a redémarré. Le relâchement des tensions leur ont permis de reconstituer leurs dépôts en devises (notamment via le mécanisme d’options de réserves obligatoires ROM) auprès de la banque centrale (CBRT), après une baisse de USD 26 mds entre mars et septembre. Enfin, les surplus du compte courant dégagés depuis août et le redressement du compte financier (dont les importantes entrées de devises non-identifiées enregistrées au poste « erreurs et omissions ») ont aussi œuvré à reconstituer un peu les réserves de change brutes (+USD 7,2 mds entre octobre et mi-janvier), en repli de USD 40 mds depuis 2013. Celles-ci couvrent environ 40% des tombées de dette externe en 2019 (USD 173 mds pour la dette à courte terme et la dette à moyen et long terme à refinancer) et les réserves dites « libres » (i.e. hors ROM) seulement 15%.

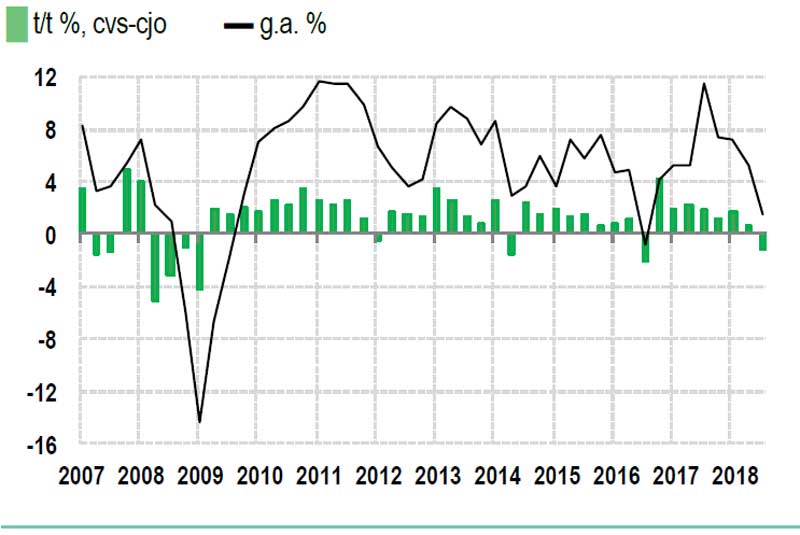

Ajustement macroéconomique brutal

Le scénario d’une récession sur plusieurs trimestres se confirme sous l’effet de la forte dépréciation de la livre turque, l’envolée de l’inflation et des taux d’intérêt, la contraction du crédit bancaire, et les difficultés financières de nombreuses entreprises, notamment dans le secteur de la construction, moteur de la croissance ces dernières années. En léger rebond depuis octobre, les indices de confiance des entreprises et des ménages demeurent très bas, et les autres indicateurs mensuels et avancés restent déprimés pour le T4 2018 et le début de l’année 2019.

Au T3 2018, le PIB réel s’est contracté de 1,1% t/t en données corrigées des variations saisonnières et des jours ouvrés (cvs-cjo). En glissement annuel (g.a.), il n’a progressé que de 1,6%, contre 11,5% un an plus tôt (record depuis le T3 2011) et encore 5,3% au T2. La consommation a fortement ralenti à +1,1% g.a. au T3, après +6,4% au T2, et l’investissement a reculé de 3,8%. Les créations d’emplois stagnent et le taux de chômage (cvs) a progressé de 9,9% à 11,5% entre janvier et octobre. La contribution nette du commerce extérieur à la croissance du PIB est devenue fortement positive grâce au dynamisme des exportations (+13.6% g.a. en volume) et au plongeon des importations (-16,7% g.a. en volume).

La valeur ajoutée dans le secteur de la construction a chuté de 5,3% g.a., et la production industrielle s’est contractée de 6,5% g.a. en novembre. Seule l’activité dans les services a affiché une croissance positive (+4,5% g.a. au T3). Les déséquilibres macroéconomiques s’atténuent. Entre janvier et novembre, le déficit du compte courant s’est réduit d’USD 13,5 mds par rapport à 2017 à USD 26,2 mds, en raison de la compression des importations (accentuée par la baisse des prix du pétrole) et de la bonne tenue des recettes d’exportations et touristiques. Le pic d’inflation semble avoir été atteint en octobre (25,2% g.a.) et l’IPC a clôturé l’année à 20,3%. Moins soumise à des pressions politiques, la CBRT ne devrait pas desserrer les conditions financières avant une confirmation claire de la désinflation.

3- Croissance du PIB réel

Soutien à l’économie, entreprises fragilisées

Le dérapage du déficit public a été relativement contenu en 2018, avec un solde primaire très légèrement positif. La baisse probable des recettes fiscales et des revenus non-récurrents, ainsi que les mesures annoncées de soutien à l’économie (hausse du salaire minimum de 26%, hausse attendue des salaires des fonctionnaires, rabais sur la facture d’électricité des ménages défavorisés) devraient peser sur les finances publiques en 2019. D’autres mesures pourraient s’avérer une charge indirecte ou future pour l’Etat au travers des garanties publiques et des engagements contingents, comme le fonds de garantie du crédit, très actif en 2017, et les nouveaux programmes de soutien au crédit immobilier et à la consommation via les banques publiques Ziraat et Halkbank. Face à la multiplication des demandes de restructurations de dette de la part des entreprises non-financières (officiellement 846 procédures dite Konkordato initiées en décembre 2018) afin d’éviter la mise en faillite, le régulateur bancaire a enjoint les banques commerciales à honorer toutes les demandes.

Sylvain Bellefontaine