Toutefois, la décision la plus importante a été la reformulation du guidage des anticipations (forward guidance) sur un mode « Odysséen » : la BCE a annoncé ne pas prévoir de hausse de taux directeurs avant l’été 2019. La réunion du mois de juin reflète la confiance grandissante de la BCE dans le mouvement de convergence de l’inflation vers sa cible à moyen terme, même si ce mouvement requiert encore un soutien monétaire important.

La réunion de politique monétaire du 14 juin a finalement été l’occasion pour la Banque centrale européenne (BCE) de préciser les modalités de sortie du programme d’assouplissement quantitatif (QE) : d’octobre à décembre 2018, les achats mensuels nets de titres seront réduits de moitié (ils passeront de EUR 30 mds à EUR 15 mds) pour, ensuite, cesser.

Si cette décision était largement anticipée par les marchés, le degré de détail donné au calendrier a pu paraître surprenant. En effet, s’il était probable que la Banque centrale déclare son intention de réduire le rythme du QE après septembre, il était moins attendu qu’elle se prononce d’ores et déjà sur une date de fin.

Cette décision doit être analysée à la lumière des changements corrélativement apportés à la forward guidance, à savoir les indications que la BCE donne aux marchés quant à l’évolution attendue de sa politique de taux. Jusqu’ici, la forward guidance de la BCE consistait à dire qu’une première hausse des taux directeurs n’interviendrait que « bien après » la fin des achats nets. Ce faisant, la BCE liait sa politique de taux à celle d’achats d’actifs conférant à cette dernière un effet de « signal » direct qui avait naturellement pris le pas sur les autres effets recherchés (réallocation de portefeuille notamment) au fur et à mesure des réductions de la taille du QE. Evidemment tout l’enjeu consistait à interpréter ce « bien après » et l’on pouvait penser que la BCE serait tentée de maintenir le flou le plus longtemps possible sur la date de fin du QE, non pas tellement pour les effets propres de cette politique – ils étaient devenus faibles – mais pour crédibiliser l’idée que les taux resteraient bas pendant une période prolongée.

Projections macroéconomiques juin 2018

Finalement, l’institution monétaire a choisi de remanier sa forward guidance de façon à indiquer clairement qu’en l’état actuel des prévisions, il n’y aurait pas de hausse de taux avant l’été 2019. Dans le texte cela donne : « Le Conseil des gouverneurs prévoit que les taux d’intérêt directeurs de la BCE resteront à leurs niveaux actuels au moins jusqu’à l’été 2019 et, en tout cas, aussi longtemps que nécessaire pour assurer une évolution de l’inflation conforme aux anticipations actuelles d’un ajustement durable ». Dans le jargon économique, cela revient à transformer la forward guidance d’une version « Delphique » (c’est-à-dire exprimée en des termes volontairement vagues) en une version dite « Odysséenne » (se référant précisément à des niveaux d’activité ou, comme c’est le cas ici, à un horizon temporel défini).

Au final, la BCE a réussi à annoncer la fin du QE sans générer d’anticipations relatives à un resserrement monétaire prématuré. Au contraire, elle a plutôt repoussé l’horizon de la première hausse de taux, provoquant un léger assouplissement des conditions monétaires. Ce remaniement de la forward guidance est ce qu’il faut retenir de cette réunion de politique monétaire, bien au-delà de la fin – symbolique – du QE. Il s’agit d’un élément résolument dovish dans la stratégie de normalisation monétaire. Quand on sait l’opposition farouche de certains membres du Conseil des gouverneurs à l’encontre du programme d’assouplissement quantitatif, on ne peut s’empêcher de penser que ce renforcement de la forward guidance a constitué le prix à payer pour mettre fin, dès maintenant, à cette politique controversée.

Au final, la BCE a réussi à annoncer la fin du QE sans générer d’anticipations relatives à un resserrement monétaire prématuré. Au contraire, elle a plutôt repoussé l’horizon de la première hausse de taux, provoquant un léger assouplissement des conditions monétaires. Ce remaniement de la forward guidance est ce qu’il faut retenir de cette réunion de politique monétaire, bien au-delà de la fin – symbolique – du QE. Il s’agit d’un élément résolument dovish dans la stratégie de normalisation monétaire. Quand on sait l’opposition farouche de certains membres du Conseil des gouverneurs à l’encontre du programme d’assouplissement quantitatif, on ne peut s’empêcher de penser que ce renforcement de la forward guidance a constitué le prix à payer pour mettre fin, dès maintenant, à cette politique controversée.

Normalisation ?

En substance, la BCE a indiqué qu’il n’y aurait pas de hausse de taux avant un an, au moins. Bien entendu, cela ne constitue pas un engagement ferme, la politique monétaire restant déterminée par l’évolution de l’inflation, et notamment celle de l’inflation sous-jacente. Il va de soi que si la BCE juge que son mandat est en passe d’être rempli avant juin 2019, elle n’attendra pas pour entamer son cycle de relèvement de taux.

Mais, en l’état actuel des prévisions, la BCE demeure globalement prudente. C’est d’ailleurs sur un mode précautionneux que la BCE a annoncé sa décision de mettre fin au QE : « Après septembre 2018, si les données nous parvenant confirment nos perspectives d’inflation à moyen terme, nous prévoyons de réduire le rythme mensuel des achats nets d’actifs à 15 milliards d’euros jusque fin décembre 2018, puis de mettre un terme aux achats nets » (nous soulignons). En toute rigueur l’institution monétaire laisse la porte ouverte à un revirement en cas de développement adverse, même si, selon toute vraisemblance, il faudrait un choc très important pour que la BCE revienne sur sa décision. Autre point important : si la BCE a indiqué sa volonté de stopper les achats nets d’ici la fin de l’année elle a précisé que les réinvestissements des titres qu’elle détient et qui arrivent à échéance se poursuivront « pendant une période prolongée ». En d’autres termes, la Banque centrale s’apprête à mettre fin à l’expansion de la taille de son bilan mais ne s’engage pas encore sur la voie d’une réduction du volume des liquidités. Il est encore trop tôt pour parler de normalisation.

Première hausse de taux sous Draghi ?

On l’a compris, la décision du mois de juin n’a rien d’une déclaration de victoire. La BCE maintient un degré élevé de soutien monétaire et les projections macroéconomiques sur lesquelles s’appuient ses décisions intègrent l’idée que la politique monétaire continuera de soutenir l’économie dans les prochaines années.

Il n’en demeure pas moins que les annonces de la BCE reflètent la confiance grandissante de la Banque centrale dans la solidité de la dynamique sous-jacente de croissance et dans celle du mouvement de redressement de l’inflation. Malgré le ralentissement actuel de la croissance, la BCE n’a pas touché à ses projections d’activité dans les deux prochaines années. Pour ce qui est de l’inflation, la BCE anticipe une remontée graduelle de l’indice sous-jacent vers 1,9% d’ici 2020 (voir tableau).

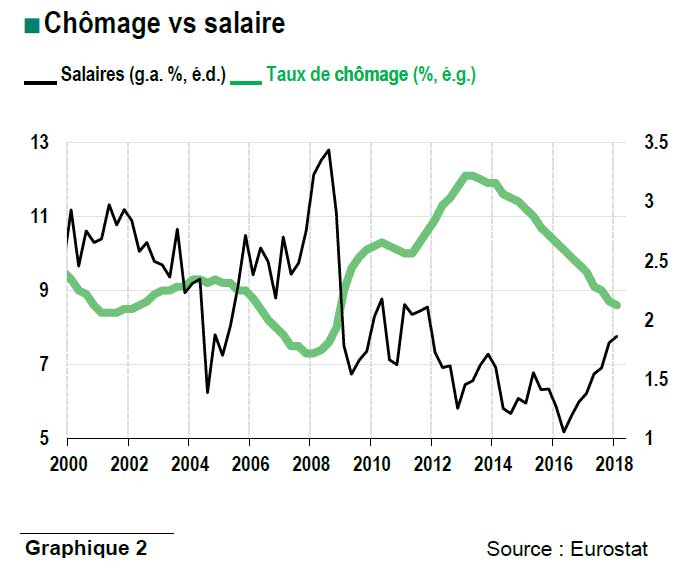

Les dernières statistiques concernant la croissance des salaires en zone euro vont dans ce sens. Cette dernière atteignait 1,9% g.a. au premier trimestre 2018 contre 1,4% g.a. un an plus tôt. Notons que, dans le même temps, le taux de chômage est passé de 9,5% à 8,6% de la population active. Cela tend à confirmer le diagnostic de la BCE, à savoir une fermeture progressive de l’écart de production se traduisant par des pressions inflationnistes via l’accélération des salaires. La stratégie de la BCE, fondée sur l’hypothèse que la courbe de Phillips n’est pas morte, est donc en passe d’être validée.

Confiante sur la validité de la courbe de Phillips (et donc, en définitive, sur le bien-fondé de sa politique), la BCE reste prudente quant au soutien monétaire encore nécessaire pour atteindre l’objectif de stabilité des prix. Cette prudence se traduit par un certain pragmatisme dans la communication de la BCE, celle-ci insistant davantage sur les évolutions récentes de l’inflation sous-jacente que sur les prédictions des modèles théoriques (contrairement à la Fed, la BCE s’est gardée jusqu’à présent de communiquer sur une estimation du NAIRU [Non-Accelerating Inflation Rate of Unemployment] ou du taux d’intérêt neutre par exemple). Cela va dans le sens d’une banque centrale davantage préoccupée par le risque d’agir trop tôt que par celui d’agir trop tard.

Au final, l’évolution de l’économie européenne telle qu’elle est décrite dans les projections de la BCE semble compatible avec une première hausse de taux en septembre 2019. Reste néanmoins à voir si les différentes incertitudes, notamment au plan international (la déclaration introductive mentionne « la menace d’un protectionnisme accru ») permettront à Mario Draghi d’initier le cycle de relèvement des taux directeurs avant de quitter son poste en octobre 2019.